지난해에도 신종자본증권 5000억 또 늘려…총 3.7조 육박

年 이자 5%대 채권만 1.3조…기준금리 추락에 부담 가중

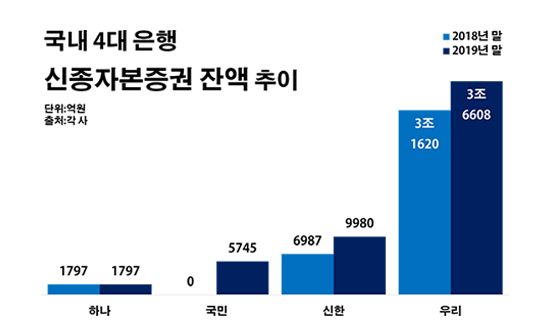

국내 4대 은행 신종자본증권 잔액 추이.ⓒ데일리안 부광우 기자

국내 4대 은행 신종자본증권 잔액 추이.ⓒ데일리안 부광우 기자

우리은행이 떠안고 있는 영구채가 또 다시 5000억원 가까이 불어나며 3조7000억원에 육박하고 있는 것으로 나타났다. 회사의 빚을 늘리는 다른 채권들과 달리 영구채는 사실상 만기가 없는 특성 덕에 자본으로 인정받는 장점이 있지만, 그 만큼 오랜 동안 비용을 감내해야 하는 탓에 경영 상 양면성을 가진 독이 든 성배로 평가된다. 실제로 우리은행의 영구채 중 상당수는 매년 5%대의 이자를 물어야 하는 고금리 채권인데다, 최근 신종 코로나바이러스(이하 코로나19) 역풍에 저금리 기조가 심화하면서 이로 인한 부담은 더욱 가중되는 모습이다.

1일 금융권에 따르면 지난해 말 기준 신한·KB국민·우리·하나은행 등 국내 4대 시중은행들이 보유한 신종자본증권은 총 5조4130억원으로 전년 말(4조404억원)보다 34.0%(1조3726억원) 늘어난 것으로 집계됐다. 신종자본증권은 상환 만기가 아예 없거나, 혹은 만기가 도래하더라도 당초와 동일한 조건으로 상환을 무한정 미룰 수 있는 채권을 가리키는 말이다. 이처럼 상환 시점을 무한정 늘릴 수 있는 채권이란 특성을 담아 금융권에서는 통상 영구채라 불린다.

은행별로 보면 우리은행의 영구채가 경쟁사들을 압도했다. 우리은행의 신종자본증권 발행 잔액은 같은 기간 3조1620억원에서 3조6608억원으로 15.8%(4988억원) 늘었다. 조사 대상 4개 은행 전체 보유량의 67.6%를 홀로 차지하는 액수다. 이어 신한은행이 들고 있는 신종자본증권이 6987억원에서 9980억원으로 42.8%(2993억원) 증가하며 많은 편이었다. 국민은행은 원래 신종자본증권 보유가 없다가 지난해 처음으로 5745억원을 발행했고, 하나은행은 1797억원으로 기존 수준을 유지했다.

우리은행의 이 같은 영구채 확대는 자본 여력을 개선하기 위한 행보로 풀이된다. 신종자본증권은 발행하는 회사가 만기를 정할 수 있는 구조 상 회계 처리 시 부채가 아닌 자본으로 책정되는 만큼, 이를 통해 금융사는 재무 지표 개선을 기대할 수 있다. 다만, 우리은행의 지난해 말 국제결제은행 자기자본비율(BIS 비율)은 15.40%로 여전히 하나은행(16.11%)·신한은행(15.91%)·국민은행(15.85%) 등에 비해 낮은 편이다. BIS 비율은 은행의 안정성 확보를 위해 마련된 국제 기준으로, 자본 건전성을 평가하는 핵심 항목이다.

아울러 지난해 지주사로 간판을 바꿔단 후 후 비(非)은행 계열사 인수합병(M&A)에 주력하고 있는 우리금융그룹의 자본력 확충 지원 차원에서도 우리은행이 영구채를 통해 힘을 보태고 있다는 분석이다. 지난해 초 지주사로 재출범한 우리금융은 그에 걸 맞는 금융사 포트폴리오를 갖추고 은행에 대한 사업 의존도를 줄이기 위해 M&A에 적극 나서고 있다.

문제는 우리은행에서 영구채 이자로 빠져나가는 돈이 연간 1000억원을 훌쩍 넘는다는 점이다. 우리은행이 지금의 영구채를 계속 유지하는 한 앞으로도 계속 이런 비용을 감당해야 하는 현실에 비춰보면 적잖은 출혈이다. 우리은행이 지난해 신종자본증권 이자로 낸 돈은 1344억원에 이른다. 지난해 첫 신종자본증권을 발행한 국민은행을 제외하고 신한은행과 하나은행의 관련 비용이 각각 331억원과 98억원에 그친 것과 비교하면 상당한 금액이다.

영구채는 자본력을 직접 끌어올릴 수 있는 대신 이자가 만만치 않은 채권이다. 누릴 수 있는 장점만큼 단점도 큰 셈이다. 우리은행의 신종자본증권 가운데 3분의 1이 넘는 1조3000억여원은 연 이자율이 5%를 넘을 정도다. 나머지 신종자본증권에 대해 적용되는 금리도 4.3~4.5%에 달한다.

이런 와중 예기치 못한 코로나19 사태로 한국은행 기준금리가 유래 없는 0%대까지 추락하면서 우리은행의 어깨는 한층 무거워질 전망이다. 시장 금리가 떨어지면서 상대적으로 높은 영구채 이자율에 따른 부담이 커지는 모양새다.

한은은 지난 달 임시 금융통화위원회를 열고 기준금리를 기존 연 1.25%에서 0.50%포인트 내린 0.75%로 결정했다. 당초 한은은 다음 달 9일로 예정된 정례회의에서 기준금리 조정을 논의할 계획이었지만, 코로나19로 인한 금융 불안과 경제적 타격이 커지자 이를 한 달여 앞당겨 인하를 단행했다. 한은이 임시 금통위를 통해 기준금리를 내렸던 경험은 9·11 테러 직후인 2001년 9월과 금융위기 때인 2008년 10월 등 두 차례 뿐이었다.

금융권 관계자는 "코로나19 여파에 전 세계적인 저금리 기조가 더 심화하면서 금융사들로서는 과거 채권에서 발생하는 이자가 더욱 부담으로 다가오게 될 것"이라며 "특히 장기간 금융비용이 누증될 수 있는 영구채 발행에는 전보다 신중히 접근할 필요가 있다"고 말했다.

0

0

기사 공유

댓글

-

최신순

-

찬성순

-

반대순

실시간 랭킹뉴스

실시간 랭킹뉴스

댓글 쓰기