기준금리 추락에 예대율 규제 겹쳐지며 하락 '부채질'

'불황의 늪' 중소기업 빚 확대 가속…커지는 잠재 위험

기준금리 추락에 예대율 규제 겹쳐지며 하락 '부채질'

'불황의 늪' 중소기업 빚 확대 가속…커지는 잠재 위험

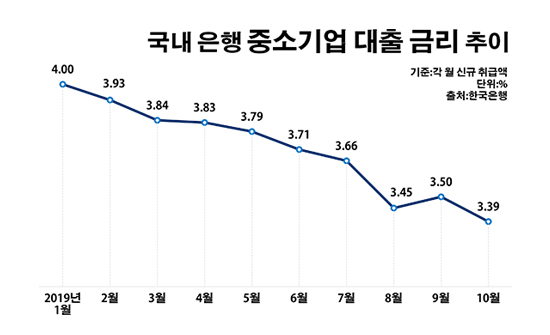

국내 은행 중소기업 대출 금리 추이.ⓒ데일리안 부광우 기자

국내 은행 중소기업 대출 금리 추이.ⓒ데일리안 부광우 기자

국내 은행들의 중소기업 대출 이자율이 역대 최저까지 떨어진 것으로 나타났다. 한국은행의 기준금리가 추락한 영향도 있지만, 정부가 가계 빚을 억제하는 대신 중소기업들에 대한 대출은 권하고 나서자 이를 둘러싼 은행들 사이의 가격 경쟁이 한층 치열해진 결과로 풀이된다. 이로 인해 올해 들어서만 은행들의 관련 대출이 30조원 가까이 불어난 가운데 불황의 늪 속에서의 과도한 빚잔치가 위험을 키울 수 있다는 우려도 나온다.

3일 한은에 따르면 올해 10월 국내 은행들이 중소기업에게 새로 내준 전체 대출의 평균 금리는 3.39%로 전달(3.50%) 대비 0.11%포인트 떨어진 것으로 집계됐다. 이는 한은이 해당 통계를 작성하기 시작한 1996년 1월 이후 가장 낮은 수치다.

5대 은행들만 떼 놓고 살펴보면 같은 기간 NH농협은행의 중소기업 운전자금 대출 이자율이 3.44%에서 3.39%로 0.05%포인트 하락하며 낮은 편이었다. KEB하나은행 역시 3.71%에서 3.61%로, KB국민은행도 3.74%에서 3.69%로 각각 0.10%포인트와 0.05%포인트씩 중소기업 대출 금리가 내렸다. 또 신한은행은 3.79%에서 0.07%포인트 떨어진 3.72%, 우리은행은 3.75%에서 0.02%포인트 하락한 3.73%의 중소기업 대출 이자율을 나타냈다.

이처럼 은행들의 중소기업 대출이 싸진 원인으로는 우선 하강 곡선을 그리고 있는 기준금리가 꼽힌다. 한은 기준금리는 올해 들어 사상 최저치까지 떨어진 상태다. 하지만 여기서 멈추지 않고 하락세가 이어지며 얼마 지나지 않아 우리나라에도 제로금리 시대가 현실화할 것이란 관측이 나오는 상황이다.

한은은 지난 10월 금융통화위원회의 통화정책 방향 회의를 통해 기준금리를 기존 연 1.50%에서 1.25%로 0.25%포인트 내리기로 했다. 이로써 한은 기준금리는 2016년 6월부터 2017년 11월까지 기록했던 사상 최저치로 돌아갔다. 시장에서는 내년 중 기준금리 추가 인하가 이어지며 0%대까지 떨어질 수 있다는 전망이 제기된다.

하지만 최근 은행의 중소기업 대출 이자율 하락을 단지 기준금리 추이 때문만으로 볼 순 없다는 것이 금융권의 분석이다. 내년부터 강화되는 예대율 규제에 따라 은행들은 기업 대출을 늘려야 할 필요성이 커졌고, 이에 값싼 금리를 내세운 영업이 활발해지면서 전반적인 이자율 하락을 더욱 부채질하고 있다는 해석이다. 예대율은 은행이 보유하고 있는 예금과 비교해 대출금이 얼마나 되는지를 보여주는 수치로, 100%를 넘기면 대출을 제한받게 된다.

금융당국은 내년부터 예대율 산정 시 은행 입장에서 가계대출에 따른 부담은 늘리고 기업대출에 대한 짐은 덜 수 있는 형태로 계산법을 바꾸기로 했다. 이를 통해 가계부채 증대를 억누르겠다는 방안이다. 예대율 내 가중치를 가계대출은 15% 상향하고, 기업대출은 15% 하향하는 식이다. 요즘 들어 은행들이 기업 대출에 남달리 힘을 쏟을 수밖에 없는 배경이다.

정부가 금융권의 혁신성장 지원을 강조하고 나선 측면도 은행들의 중소기업 대출 확대에 한 몫을 했다는 분석이다. 정부 정책을 뒷받침함과 동시에 변경되는 규제에 대한 대응책도 된다는 면에서 중소기업 대출은 은행들에게 일석이조로 여겨지는 모양새다.

이로 인해 은행 중소기업 대출은 실제로 눈에 띄게 불고 있다. 국내 5대 은행들의 올해 10월 말 중소기업 대출 잔액은 441조8995억원으로 지난해 말(413조4254억원)보다 6.9%(28조4741억원)나 늘었다. 이런 흐름대로라면 이들의 올해 한 해 동안 중소기업 대출 증가 금액은 지난해 연간 액수(30조4996억원)을 상당 폭 웃돌 것으로 예상된다.

문제는 우리나라 중소기업들의 경영 여건이 녹록치 않다는 점이다. 지나치게 덩치가 커진 중소기업들의 대출을 둘러싸고 걱정 어린 시선이 쏠리는 이유다. 금융권에서는 별다른 실적 개선 없이 기존의 빚을 더 큰 빚으로 막는 악순환이 계속될 경우 결국 중소기업들은 물론 은행들까지 곤경에 처할 수 있다는 위기감이 확산되는 분위기다.

실제로 지난 달 기업경기실사지수(BSI)를 보면 국내 중소기업들의 업황 BSI는 69에 그친 것으로 조사됐다. 업황 BSI는 기업이 인식하는 경기 수준을 지수화한 것으로, 기준치인 100을 밑돌면 경기를 비관하는 기업이 낙관하는 기업보다 많다는 뜻이다. 이 같은 중소기업들의 업황 BSI는 대기업(78)보다는 9포인트, 전체 산업 평균(74)보다는 5포인트나 낮은 수준이다.

금융권 관계자는 "미국과 중국 간 무역 분쟁이 해소 기미를 보이고 있는 점은 다행이지만, 여전히 대외 불확실성이 커 내년에도 수출 중소기업들의 경영에 난항이 예상된다"며 "은행들로서는 정책적 측면에서 기업 대출의 수요가 커지고 있지만, 이제는 리스크 관리 수위를 높여가야 할 것"이라고 말했다.

©(주) 데일리안 무단전재 및 재배포 금지

0

0

기사 공유

부광우 기자 (boo0731@dailian.co.kr)

기사 모아 보기 >

댓글

0

/ 150

-

최신순

-

찬성순

-

반대순

0 개의 댓글 전체보기

실시간 랭킹뉴스

실시간 랭킹뉴스

댓글 쓰기