산업 재편에 따른 경쟁 강도 완화는 긍정적

인수 확정에 필요한 선결 조건 해결은 부담

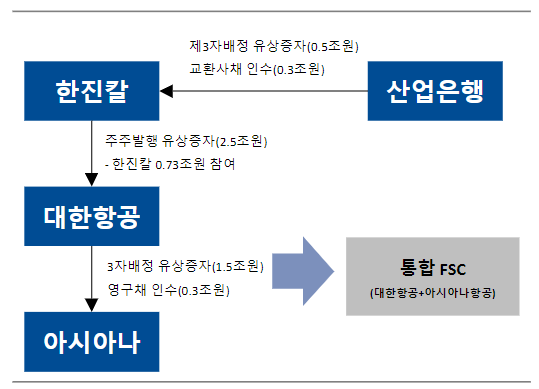

대한항공의 아시아나항공 인수 구조 ⓒNH투자증권

대한항공의 아시아나항공 인수 구조 ⓒNH투자증권

NH투자증권은 17일 대한항공의 아시아나항공 인수 결정이 중장기 관점에선 긍정적이지만, 단기적으로는 인수 확정까지 해결해야 할 이슈가 산재한 만큼 주가 변동성이 확대될 가능성이 높다고 진단했다.

정연승 NH투자증권 연구원은 "전날 대한항공은 2조5000억원 규모의 유상증자를 통해 1조5000억원의 아시아나항공 신주를 인수해 지분 63.9%를 보유하는 방식의 인수를 결정했다"며 "이번 인수로 두 항공사의 지난해 기준 합산국제선 점유율이 48.9%까지 올라가는 등 시장지배력이 확대되고 글로벌 항공사 구조조정 흐름에 따른 공급조절로 운임 경쟁 강도가 완화된다는 점은 긍정적이다"라고 설명했다.

이어 "다만 아시아나항공 인수자금을 주주배정 유상증자로 조달한다는 측면에서 불거지고 있는 기존 주주들의 대한항공 지분 가치 희석 가능성은 우려되는 부분"이라고 덧붙였다.

정 연구원은 "이번 딜이 확정되기 위해서는 대한항공의 정관 변경을 통한 발행가능주식수 확대와 아시아나항공 무상감자 의결, 공정거래위원회 승인 및 해외결합심사 통과 등 즉각 해결해야 하는 사항과 KCGI의 한진칼 3자배정 유상증자에 따른 법적 문제 제기 여부, 양사 노조와의 경영진과의 갈등 가능성 등 향후 확인해야할 이슈가 산적해있다"며 "이처럼 최종적인 경쟁구도 재편까지 선결 조건 및 잠재 요소가 있다는 점을 감안하면, 두 항공사의 단기 주가 변동성에 유의해야 한다"고 분석했다.

©(주) 데일리안 무단전재 및 재배포 금지

0

0

기사 공유

김민석 기자 (kms101@dailian.co.kr)

기사 모아 보기 >

댓글

0

/ 150

-

최신순

-

찬성순

-

반대순

0 개의 댓글 전체보기

실시간 랭킹뉴스

실시간 랭킹뉴스

댓글 쓰기