IMM PE 빠르면 이달 중 예비입찰…투자안내문 발송

매각가 6000억…현금 등 유동자산 2조↑ ‘문제없어’

업계 1·2위 합병…공정위 기업결합심사 문제는 변수

LS전선 연구개발(R&D) 연구소 전경.ⓒLS전선

LS전선 연구개발(R&D) 연구소 전경.ⓒLS전선

대한전선 매각이 임박했다는 소식이 전해지면서 유력 인수 후보로 거론되고 있는 LS전선의 인수전 참여 여부에 눈길이 쏠린다. 독과점 문제 등 변수가 있지만 대한전선의 해외매각이 사실상 불가능한 만큼 대안이 마땅치 않다는 분석이다.

24일 업계에 따르면 대한전선을 인수해 보유하고 있던 IMM프라이빗에쿼티(PE)은 빠르면 이달 중 매각을 위한 예비입찰에 돌입할 예정이다. 인수후보기업에 투자안내문과 함께 기업설명서를 발송한 것으로 알려졌다.

앞서 지난 2015년 9월 대한전선을 인수한 IMM은 그 동안 수주 경쟁력과 실적 개선 등 기업가치 제고에 주력하며 매각 시기를 타진해 왔다.

매각 대상은 IMM PE가 보유한 대한전선 지분 54.94%와 수출입은행, 하나은행, 우리은행, 신한은행 등 채권은행단이 보유하던 지분 20% 가량을 포함해 75%다. 경영권 프리미엄 등을 고려해 6000억원 안팎의 가격이 형성될 것으로 예상되고 있다.

업계에서는 LS전선을 대한전선의 유력한 인수 후보로 거론하고 있다. 대한전선이 강점을 보였던 유럽 시장에서의 인프라를 흡수할 수 있어 시너지가 클 것으로 예상되기 때문이다.

특히 대한전선이 보유한 초고압 전력케이블 제조기술이 국가핵심기술로 지정돼 중국 등 해외 매각이 불가능한 만큼 LS전선이 더욱 주목받고 있다.

앞서 산업통상자원부는 지난해 7월 500kV급 이상 전력케이블 시스템(접속재 포함) 설계 및 제조 기술을 국가핵심기술로 신규 지정한 바 있다.

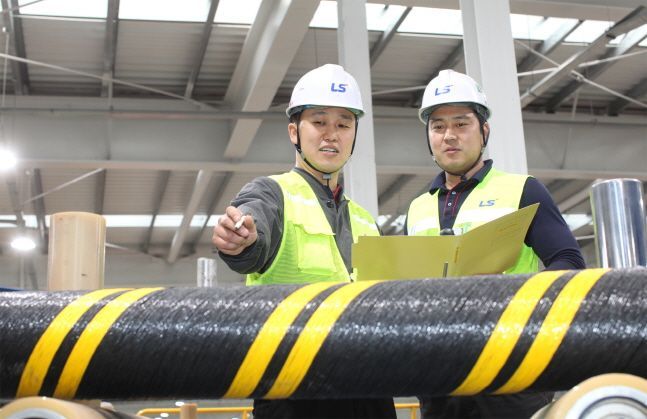

LS전선 직원들이 전기차용 알루미늄 전선을 생산하고 있다.ⓒLS전선

LS전선 직원들이 전기차용 알루미늄 전선을 생산하고 있다.ⓒLS전선

현재 LS전선의 대한전선 인수에 필요한 자금동원력에는 문제가 없다는 평가다. 실제 3분기 말 기준 LS전선의 현금 및 현금성 자산 규모(별도 기준)는 2812억원이다.

여기에 매출채권과 금융기관 예치금 등을 포함한 유동자산은 2조1073억원으로 함께 인수 후보로 거론되고 있는 일진전기(3224억원) 등을 크게 앞서는 규모다.

다만 LS전선이 인수에 나설 경우 업계 1, 2위의 통합이 되는 만큼 우선적으로 독과점 문제가 해결돼야 할 것으로 보인다.

공정거래위원회 심사 승인에서 독과점이 인정될 경우 인수 자체가 물거품이 될 수 있기 때문이다.현재 LS전선이 대한전선을 인수할 경우 시장 점유율은 80%에 달한다.

공정위는 기업결합으로 인한 효율성 증대 효과가 경쟁 제한으로 인한 폐해보다 크다고 판단될 경우 기업결합제한 예외 사유로 인정하고 있다.

LS전선은 아직 예비입찰이 진행되지 않은 만큼 조심스러운 입장이다. LS전선 관계자는 “대한전선 인수와 관련해 검토하고 있는 바가 없다”며 말을 아꼈다.

한편 대한전선은 비주력 및 부실 계열사를 정리하고 주력사업인 전선사업에 집중하면서 최근 결실을 맺고 있다. 대한전선의 올 3분기 영업이익(누계기준)은 371억원으로 지난해 연간 영업이익(332억원)을 뛰어 넘었다.

0

0

기사 공유

댓글

-

최신순

-

찬성순

-

반대순

실시간 랭킹뉴스

실시간 랭킹뉴스

댓글 쓰기