서울 중구의 한 은행 대출 창구 모습. ⓒ데일리안

서울 중구의 한 은행 대출 창구 모습. ⓒ데일리안

금리 상승으로 부실 위험에 빠질 수 있는 가계대출이 90조원을 넘는다는 분석 결과가 나왔다. 아울러 신종 코로나바이러스 감염증(이하 코로나19) 이후 시행된 금융지원 정책에 가려진 자영업자와 소상공인의 금융 문제도 앞으로 현실화할 수 있다는 진단이다.

금융위원회는 14일 서울 중구 서민금융통합지원센터에서 윤석열 대통령 주재로 열린 제2차 비상경제민생회의에서 이같은 내용을 담은 '금융부문 민생안정 과제 추진현황 및 계획'을 발표했다.

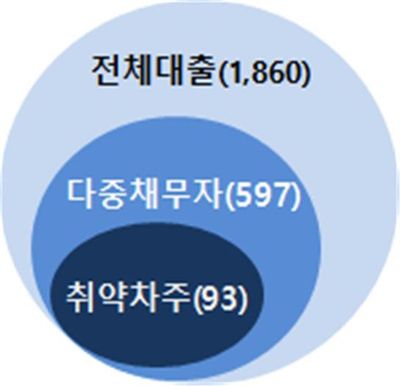

금융위에 따르면 지난해 말 기준으로 3개 이상 금융기관으로부터 돈을 빌린 다중채무자이면서 하위 30% 저소득층이거나 나이스 신용점수 664점 이하인 취약 차주에 해당하는 가계대출은 약 93조원이다. 금융위는 이를 금리 상승에 따른 상환능력 악화가 우려되는 부실위험 대출로 추정했다.

특히 저신용자의 금융 접근성이 악화될 경우 생계곤란이나 불법사금융 노출 등 사회문제가 될 수 있다는 지적이다. 또 지난해 7월 최고금리가 20%로 인하되고 시장대출 금리 상승이 맞물리면서 대부업조차 이용하지 못하는 사례가 늘고 있다는 분석이다.

취약 차주 대출 규모(단위:조원)ⓒ금융위원회

취약 차주 대출 규모(단위:조원)ⓒ금융위원회

자영업자와 소상공인 금융애로도 코로나19 금융지원 종료를 기점으로 확대될 수 있다는 진단이다. 만기연장 등에 힘입어 지표상 연체율은 아직 양호하지만, 코로나19 위기 중 부진했던 매출을 추가 대출로 충당하면서 채무부담이 누적돼 왔다는 진단이다.

지난 정부는 국내에서 코로나19가 본격화한 2020년 4월부터 자영업자와 소상공인을 대상으로 긴급 유동성을 공급하기 위한 금융지원 대책을 시행해 왔다. 이를 통해 만기가 연장되거나 상환이 유예된 대출만 291조원에 이른다. 정책금융으로 공급된 대출과 보증도 36조4000억원에 달한다. 해당 금융지원은 오는 9월 종료 예정이다.

대출 규모가 크고 변동금리 조건이 많은 주택담보대출과 전세대출 등의 경우 금리상승 시 상환 부담이 더욱 커질 전망이다. 2020년 하반기부터 지난해까지 주택가격 급등기에 소득에 비해 많은 대출을 받아 주택을 구입한 20~30세대가 금리상승으로 어려움이 클 수 있다는 판단이다.

문제는 이런 와중 금리가 가파른 상승곡선을 그리고 있다는 점이다. 금리가 오를수록 상환에 어려움을 겪는 차주가 많아지면서 대출 부실이 확대될 수 있다는 우려가 나온다.

한국은행은 이번 달 금융통화위원회에서 사상 최초로 기준금리를 한 번에 0.5%p 인상하는 빅스텝을 단행했다. 이로써 코로나19 직후 0%대까지 떨어졌던 한은 기준금리는 단숨에 2.25%까지 올라섰다. 앞서 한은 올해 1월과 4월, 7월에도 세 차례에 걸쳐 기준금리를 인상해 왔다.

금융위 관계자는 "코로나19 이후 비은행을 이용하거나 여러 곳에서 빚을 낸 다중채무자가 급증하는 등 부실위험이 증가하고 있다"고 설명했다. 이어 "자영업자 등은 변동금리, 일시상환, 단기 대출 비중이 높아 금리리스크에 취약하고, 차환 리스크도 큰 편"이라고 덧붙였다.