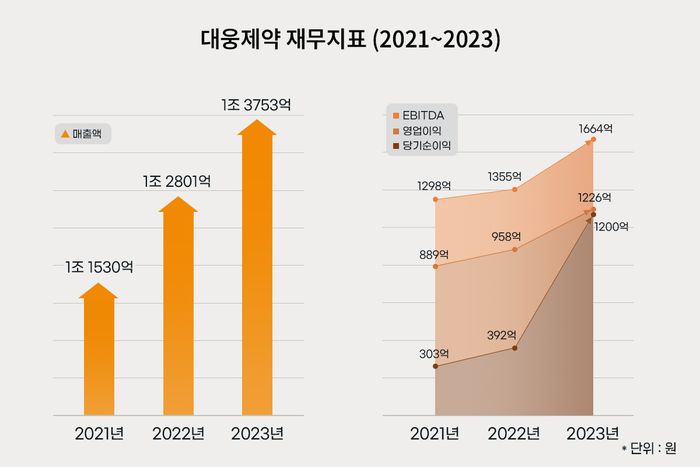

대웅제약 재무지표 인포그래픽 ⓒ대웅제약

대웅제약 재무지표 인포그래픽 ⓒ대웅제약

대웅제약은 무보증 회사채 수요예측에서 목표액의 9배가 넘는 총 9310억원의 주문이 들어와 1950억원으로 증액 발행했다고 11일 밝혔다.

이번 회사채 발행에 앞서 지난 2일 무보증 회사채 1000억 원 모집에 대한 수요예측을 실시한 바 있다. 2년물 400억원 모집에 3780억원, 3년물 600억원 모집에 5530억원의 자금이 대거 몰려 총 9310억원의 주문이 들어왔다. 수요예측에만 목표액 대비 9배가 넘는 자금을 확보한 셈이다.

수요예측 흥행에 따라 대웅제약은 당초 목표액 1000억원보다 두 배가량 늘려 발행했다. 대웅제약의 만기 3년 개별민평금리(민간채권 평가회사 평균금리)는 4.488%(4월 8일 기준)로 평가 받았다. 이번 회사채 금리는 이보다 39bp 낮은 4.098%로 결정됐다. 또한, 만기 2년 개별민평금리는 4.247%(4월 8일 기준)로 평가받고 역시 회사채 금리는 21bp 낮은 4.037%로 결정됐다.

대웅제약은 신용등급 A+(안정적)를 받았지만 실제 무보증 회사채를 발행하면서 받은 자본시장의 평가는 우량 신용등급 AA-와 비슷한 수준이다. 회사는 글로벌 거시경제와 금융시장에서 높은 불확실성이 지속되는 가운데 대웅제약은 안정적인 투자처로 평가받고 있는 것이라고 설명했다.

이번 회사채 흥행은 나보타·펙수클루·엔블로 등 3대 혁신 신약이 국내뿐 아니라 글로벌 시장에서 선전하며 지난해 역대 최대 매출과 영업이익을 기록한 점을 투자자들이 긍정적으로 평가한 결과로 풀이된다. 발행자금은 만기 도래를 앞둔 공모채 차환 등의 채무상환 및 시설자금으로 사용할 계획이다.

임규성 대웅제약 CFO 기획실장은 “지난 금리 인상 시기에는 단기차입 위주의 자금 전략을 세워 조달비용을 최소화했다”며 “앞으로는 자본시장 흐름을 모니터링하며 차입구조를 장기화하는 등 탄력적으로 자금 전략을 세워 재무건전성을 더욱 높여가겠다”고 밝혔다.