코로나 사태 이후로만 3조↑

유동성 확보 고육지책 우려

국내 5대 은행 본점 로고. ⓒ연합뉴스

국내 5대 은행 본점 로고. ⓒ연합뉴스

국내 은행권이 주식이나 채권 등 유가증권을 담보로 받고 내준 대출이 신종 코로나바이러스 감염증(이하 코로나19) 사태 이후로만 3조원 넘게 불어나면서 10조원을 돌파한 것으로 나타났다.

코로나19 장기화에 이은 금융시장의 불안으로 돈줄을 찾는데 어려움에 빠진 기업들이 조금이라도 더 유동성을 확보하기 위한 고육지책으로 유가증권담보대출에 손을 대고 있다는 우려가 나온다.

15일 금융감독원에 따르면 올해 1분기 말 기준 국내 은행권의 유가증권담보대출 잔액은 총 10조2640억원으로 코로나19가 기승을 부리기 직전인 2019년 말 대비 48.6% 늘었다. 액수로 따지면 3조3554억원 증가했다.

유가증권담보대출은 통상 기업이 이용하는 대출 상품이다. 주식이나 전환사채, 신주인수권부사채 등을 담보로 대출이 이뤄진다. 2020년 말부터는 기업의 특허권과 지적재산권도 담보로 인정돼 대출이 가능하다.

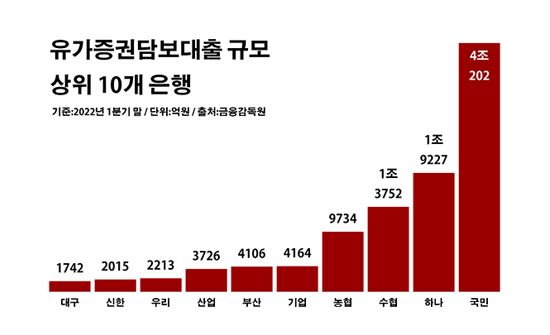

은행별로 보면 국민은행의 유가증권담보대출이 4조202억원으로 같은 기간 대비 47.1% 늘며 최대를 기록했다. 하나은행 역시 1조9227억원으로, Sh수협은행은 1조3752억원으로 각각 28.3%와 38.1%씩 해당 금액이 증가하며 1조원대를 기록했다. 이어 농협은행의 유가증권담보대출이 82.4% 급증한 9734억원으로 많은 편이었다.

유가증권담보대출 규모 상위 10개 은행.ⓒ데일리안 부광우 기자

유가증권담보대출 규모 상위 10개 은행.ⓒ데일리안 부광우 기자

유가증권담보대출은 기업이 금융사에서 어떻게든 더 많은 돈을 빌리려 할 때 주로 활용되는 상품이다. 유가증권담보는 기업이 부동산 등 정식 담보만으로 부족한 대출 한도를 조금이나마 늘리기 위한 보조적 수단으로 활용된다. 상장사가 자사주를 담보로 걸고 대출을 더 받는 식이다.

문제는 기업 주식이 담보로서의 가치를 제대로 인정받기 어렵다는 점이다. 가격 변동성이 큰 주식의 특성상 은행이 그 시세만큼 한도를 책정해주지 않고 있어서다. 기업 차주의 사정에 따라 다르지만 주식 담보의 담보 인정 비율은 50% 안팎에 그치는 실정이다.

결국 유가증권담보대출이 빠르게 확대되고 있는 배경에는 자금줄을 찾는데 어려움이 커진 기업의 경영 환경이 자리하고 있다는 해석이다. 유동성을 확보하는데 난항을 겪고 있는 기업들이 담보로 제대로 인정받기 힘든 유가증권까지 동원해서라도 대출을 받고 있다는 얘기다.

기업의 자금 여건은 코로나19가 장기화하면서 몇 년째 악영향이 지속되고 있는 상황이다. 여기에 더해 최근에는 글로벌 금융시장으로부터 불어온 불확실성의 역풍이 추가 악재로 작용하고 있다.

특히 치솟는 금리는 기업의 유동성 확보 부담을 키울 전망이다. 금리가 오를수록 되면 금융권에서 자금을 끌어 모으는데 들어가는 비용도 함께 확대되기 때문이다.

한국은행은 이번 달 금융통화위원회에서 사상 최초로 기준금리를 한 번에 0.5%p 인상하는 빅스텝을 단행했다. 이로써 코로나19 직후 0%대까지 떨어졌던 한은 기준금리는 단숨에 2.25%까지 올라섰다. 앞서 한은 올해 1월과 4월, 7월에도 세 차례에 걸쳐 기준금리를 인상해 왔다.

금융권 관계자는 "유가증권담보대출의 갑작스런 증가는 기업의 경영 환경이 그만큼 빠르게 나빠지고 있다는 반증일 수 있는 만큼, 선제적인 리스크 대응이 필요할 것"이라고 말했다.