우량 스폰서 앞세워 도전...연평균 6%대 배당 목표

조달금리 우려…“저평가된 자산매입, 오히려 유리”

박성순 한화자산운용 리츠사업본부장이 지난 2일 서울 여의도에서 IPO 기자간담회를 갖고 회사의 향후 성장 전략을 설명하고 있다. ⓒ한화리츠

박성순 한화자산운용 리츠사업본부장이 지난 2일 서울 여의도에서 IPO 기자간담회를 갖고 회사의 향후 성장 전략을 설명하고 있다. ⓒ한화리츠

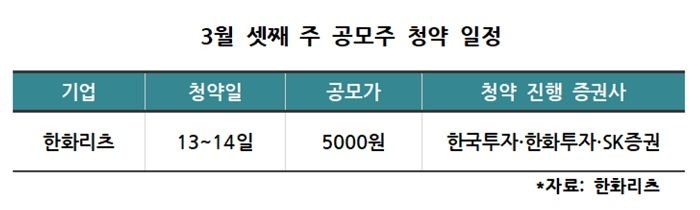

3월 셋째 주 공모 시장에서는 한화그룹의 첫 스폰서 오피스 리츠인 한화리츠(REITs·부동산투자신탁)가 일반 청약을 진행한다. 스폰서 리츠의 안정성과 높은 배당수익률을 내세운 한화리츠가 공모 흥행에 성공할지 주목된다.

13일 금융투자업계에 따르면 한화리츠는 이날부터 14일까지 기관투자자 청약과 일반 투자자 청약을 실시한다.

기관투자자 청약은 공동 대표 주관사 한국투자증권과 한화투자증권에서, 일반 투자자 청약은 한국·한화투자증권과 인수회사인 SK증권 등 총 3곳에서 진행된다.

앞서 총 공모 주식 수(2320만주)의 70%인 1624만주에 대해 기관투자자 대상 수요예측을 실시하고 남은 30%의 물량인 696만주가 일반 투자자에게 배정된 물량이다. 단일 공모가 5000원이 적용된다.

한화리츠는 지난 6~7일 기관투자자 수요예측을 진행한 결과, 총 54개의 기관이 참여해 7.24대 1의 경쟁률을 기록했다.

투자 참여 물량 중 의무보유 확약(락업)을 제시한 비율은 56%에 달했다. 의무보유 확약은 일정기간 스스로 주식을 매각하지 않겠다는 확약을 거는 것으로 상장 후 주가가 급락하는 것을 막기 위한 장치다.

한화리츠는 이번 공모를 통해 약 1160억원을 조달할 계획이며 공모자금은 회사가 자산 매입에 활용한 단기 고금리 대출(브릿지론) 전액 상환 등에 활용할 계획이다. 회사는 기업공개(IPO) 절차가 마무리되면 오는 27일 유가증권시장에 상장할 예정이다.

ⓒ데일리안

ⓒ데일리안

한화리츠는 한화생명보험을 스폰서로 하는 오피스 리츠다. 스폰서 리츠는 스폰서 자산과 역량 활용, 자본조달 이점, 임대차 안정성 등 이유로 다른 상장 리츠 대비 안정성이 뛰어나다는 게 회사 측의 설명이다.

한화리츠는 한화손해보험 여의도 사옥과 서울 노원구, 경기 안양·부천·구리 등에 위치한 한화생명보험 사옥 네 곳을 보유하고 있다. 한화리츠 자산들은 그룹 계열사가 임차면적 68.2%를 사용하고 있으며 한화생명과 한화손보 등 자산을 매각하면서 신규 임차하게 되는 일부 금융계열사들과는 5~7년 장기 임대차 계약을 체결했다.

이처럼 안정성에 초점을 맞춘 자산 구성으로 5개년 평균 6.85% 배당수익률을 목표로 하고 있다. 내달과 10월 연 2회 반기 배당으로 이달 공모 이후 배당기준일인 다음 달 말까지 단기 보유하더라도 반기 배당금 전액을 받을 수 있다.

다만 한화리츠가 자산 편입을 위해 받은 대출의 금리는 연 5.57%로 기존 상장리츠 대비 높은 수준이다. 해당 대출이 금리 최절정기에 이뤄진 만큼 수익률에 부담을 줄 수 있다는 우려도 제기된다.

그러나 회사는 1년 만기 대출의 경우 고정금리, 2년·3년 만기 대출의 경우 변동금리로 설정해 향후 금리 하향세에 따라 대출 이자 비용 감소 효과를 거둘 수 있다는 입장이다.

또 금리인상 여파로 가치가 하락한 시기에 비교적 낮은 가격으로 자산을 매입해 오히려 투자 대비 높은 수익률을 기대할 수 있다고 설명했다.