4대銀 외화 차입금 40조 돌파…코로나 이후 4조 넘게 불어

금융시장 불안에 위기 대응 나섰지만…건전성 지표 '역주행'

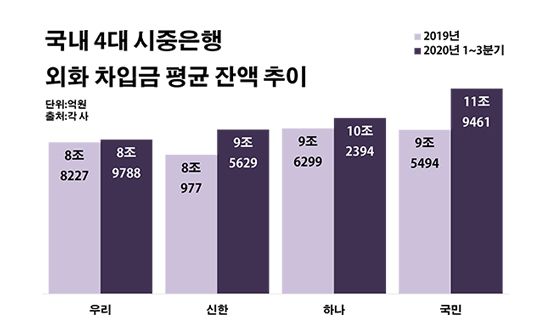

국내 4대 시중은행 외화 차입금 평균 잔액 추이.ⓒ데일리안 부광우 기자

국내 4대 시중은행 외화 차입금 평균 잔액 추이.ⓒ데일리안 부광우 기자

국내 4대 시중은행들이 경영 안정화를 위해 외부에서 빌려 온 외화가 신종 코로나바이러스 감염증(이하 코로나19) 사태 이후 4조원 넘게 불어나면서 40조원을 넘어선 것으로 나타났다. 코로나19 이후 글로벌 금융권의 불안이 커지자 유동성 위기 대응에 나선 움직임으로 풀이된다. 하지만 이처럼 빚을 늘려 외화를 메꾸고 있음에도 재무 건전성 악화를 면치 못하면서 우려가 커지는 가운데 관련 규제 강화까지 예고되면서 은행들의 고민은 더 깊어져만 가는 모습이다.

9일 금융권에 따르면 KB국민·신한·우리·하나은행 등 4개 은행들이 지난해 들어 3분기 말까지 기록한 외화 차입금 평균 잔액은 40조7271억원으로 전년(36조997억원)보다 12.8%(4조6274억원) 증가한 것으로 집계됐다.

이처럼 차입이 늘고 있다는 것은 자체 이익만으로 경영 과정에 필요한 자금을 충분히 소화하지 못하고, 외부 수혈에 의존하는 경향이 짙어지고 있다는 의미다. 차입금은 기업이 운영 자금이나 투자금을 조달하고자 외부 기관으로부터 빌린 돈을 가리키는 표현이다. 개인이 금융사에서 받은 대출처럼, 기업도 일정 기한이 지나면 차입금에 대한 원금과 이자를 갚아야 한다.

은행별로 보면 우선 국민은행의 외화 차입금 평균 잔액이 같은 기간 9조5494억원에서 11조9461억원으로 25.1%(2조3967억원)나 늘며 최대를 나타냈다. 이어 하나은행의 해당 금액 역시 9조6299억원에서 10조2394억원으로 6.3%(6095억원) 증가하며 10조원 대로 올라섰다. 이밖에 신한은행도 8조977억원에서 9조5629억원으로, 우리은행은 8조8227억원에서 8조9788억원으로 각각 18.1%(1조4651억원)와 1.8%(1561억원)씩 외화 차입 규모가 늘었다.

이렇게 은행들이 빚을 확대해 가면서까지 외화를 쌓는데 주력하고 있는 배경에는 코로나19 악재가 자리하고 있다. 예기치 못한 코로나19 사태로 국제 금융 시장의 불확실성이 커지자, 혹시 모를 리스크에 대비한 완충 장치 강화 차원에서 외화 수요가 늘고 있다는 분석이다.

문제는 이런 부담을 감내하고 외화 자산의 몸집을 한껏 불렸음에도 시중은행들의 외화 유동성이 도리어 나빠지고 있다는 점이다. 실제로 조사 대상 기간 4대 은행들의 평균 외화 유동성커버리지비율(LCR)은 120.4%에서 103.8%로 16.6%포인트나 떨어진 실정이다.

은행들의 외화 LCR이 낮아졌다는 것은 외환 위험 발생을 둘러싼 대비 여력이 이전만 못해졌다는 의미다. LCR은 금융위기 시 자금인출 사태 등 심각한 유동성 악화 상황이 발생하더라도 은행이 당국의 지원 없이 30일 간 자체적으로 견딜 수 있도록 대비하기 위해 정한 규제로, 수치가 낮아질수록 유동성 위기에 따른 대응 여력이 악화됐다는 의미다.

은행마다 정도에 차이는 있었지만 상황은 모두 마찬가지였다. 같은 기간 은행별 외화 LCR 변동 폭을 보면 신한은행은 106.6%에서 88.7%로, 국민은행은 108.2%에서 99.3%로 각각 17.9%포인트와 8.9%포인트씩 하락했다. 우리은행의 외화 LCR도 112.6%에서 104.4%로 8.1%포인트 떨어졌다. 하나은행의 외화 LCR은 154.4%에서 122.8%로 31.6%포인트 급락했다.

이런 와중 금융당국이 외화 유동성 규제를 강화하기로 하면서 은행들의 긴장감은 한층 고조되는 분위기다. 기획재정부와 한국은행, 금융위원회, 금융감독원은 지난 달 20일 이 같은 내용을 담은 외화유동성 관리제도와 공급 체계 개선 방안을 발표했다. 지난해 3월 코로나19 팬데믹으로 글로벌 달러 선호현상이 심화되면서 국내 외환·외화자금시장도 2008년 금융위기 수준의 극심한 불안을 경험한 만큼, 관리 강화가 필요하다는 판단에서다.

이에 따라 금융당국은 이전까지 월마다 이뤄져 오던 은행권의 외화 LCR 점검 기간을 일 단위로 조정해 보다 촘촘하게 모니터링하기로 했다. 아울러 은행을 비롯한 금융사들이 외화유동성 등에 대한 자체 위험 관리 기준을 수립하도록 의무화할 계획이다.

금융권 관계자는 "코로나19의 악영향이 생각보다 길어지면서 은행들의 외화 유동성 부담은 계속 가중될 것으로 예상된다"며 "제로금리 현실화로 자금 조달 비용이 저렴해졌다고는 하지만, 두고두고 이자가 발생하는 빚인 차입금은 장기적으로 은행의 수익력을 약화시키는 요인이 될 것"이라고 말했다.