3분기까지 4조8000억 상·매각에도

고정이하여신 1조 넘게 더 쌓인 현실

고금리 충격 벗어나기엔 아직 '먼 길'

금융 리스크 이미지. ⓒ연합뉴스

금융 리스크 이미지. ⓒ연합뉴스

국내 5대 은행이 손실을 떠안거나 외부 기관에 헐값에 파는 형태로 정리한 부실 대출 규모가 올해 들어서만 5조원에 육박한 것으로 나타났다. 그럼에도 불구하고 이들 은행이 떠안고 있는 부실채권은 1조원 넘게 더 불어나며 5조5000억원을 넘어선 실정이다.

은행들이 문제가 생긴 대출을 걷어내는 속도보다 더 빠르게 리스크가 쌓이고 있다는 뜻으로, 장기간 이어져 온 고금리 충격에서 벗어나기까진 아직 많은 시간이 필요할 건이란 관측이 나온다.

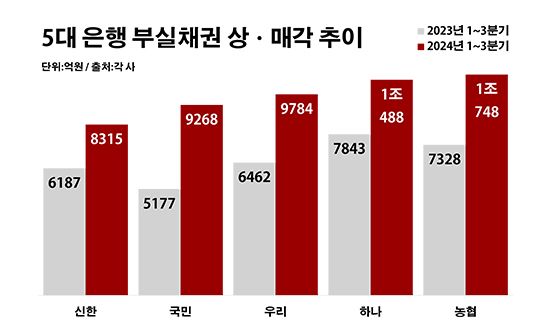

13일 금융권에 따르면 올해 들어 3분기까지 KB국민·신한·하나·우리·NH농협은행 등 5개 은행이 상각하거나 매각한 부실채권은 총 4조8603억원으로 전년 동기 대비 47.3%(1조5606억원) 늘었다.

은행은 회수 가능성이 거의 없다고 판단된 부실채권을 상각이나 매각을 통해 처리하게 된다. 상각은 은행이 손해를 감수하면서 갖고 있던 부실채권을 아예 장부에서 지워버렸다는 의미다. 부실채권 매각은 채권 원가에 훨씬 못 미치는 돈을 받고 자산유동화 전문회사 등에 이를 넘긴 것이다.

은행은 보통 고정이하여신이란 이름으로 부실채권을 분류해 둔다. 고정이하여신은 금융사가 내준 여신에서 통상 석 달 넘게 연체된 여신을 가리키는 표현이다. 금융사들은 자산을 건전성에 따라 ▲정상 ▲요주의 ▲고정 ▲회수의문 ▲추정손실 등 다섯 단계로 나누는데 이중 고정과 회수의문, 추정손실에 해당하는 부분을 묶어 고정이하여신이라 부른다.

유형별로 보면 조사 대상 은행들이 상각 처리한 부실채권은 1조5434억원으로 같은 기간 대비 0.1% 증가했다. 부실채권 매각이 3조3169억원으로 89.0% 급증했다.

은행별로는 농협은행의 부실채권 상·매각 규모가 1조748억원으로 46.7% 늘며 최대를 기록했다. 이어 하나은행의 해당 금액이 1조488억원으로 33.7% 증가하며 규모가 큰 편이었다. 이밖에 우리은행 역시 9784억원으로, 국민은행은 9268억원으로 각각 51.4%와 79.0%씩 부실채권 상·매각액이 늘었다. 신한은행의 부실채권 상·매각도 8315억원으로 34.4% 증가했다.

5대 은행 부실채권 상·매각 추이. ⓒ데일리안 부광우 기자

5대 은행 부실채권 상·매각 추이. ⓒ데일리안 부광우 기자

문제는 이렇게 대량의 부실채권을 털어내고 있음에도 그보다 더 빠른 속도로 새로운 부실이 누적되고 있다는 점이다. 실제로 조사 대상 은행들에서 발생한 고정이하여신은 5조5822억원으로 29.6%(1조2764억원) 늘었다.

농협은행이 1조4840억원으로, 국민은행은 1조4789억원으로 각각 48.4%와 49.6% 증가하며 고정이하여신이 많은 편이었다. 신한은행 역시 9605억원으로, 하나은행은 9402억원으로 각각 10.4%와 22.2%씩 관련 액수가 늘었다. 우리은행의 고정이하여신도 7186억원으로 6.1% 증가했다.

이처럼 은행들이 회수를 포기하는 대출이 확대됐다는 건 그 만큼 경제적 어려움에 빠진 차주들이 많아졌다는 뜻이다. 고금리 기조가 생각보다 길어지면서 가중돼 온 이자 부담에 연체가 늘고 있어서다.

한국은행은 2022년 4월부터 지난해 1월까지 사상 처음으로 일곱 차례 연속 기준금리를 인상했다. 이중 7월과 10월은 기준금리를 한 번에 0.5%p 올리는 빅스텝을 단행했다. 이에 따른 한은 기준금리는 3.50%로, 2008년 11월의 4.00% 이후 최고치를 유지해 왔다.

하지만 한은 기준금리가 하락하면서 고금리 충격에서도 점차 벗어날 수 있을 것이란 전망이 나온다. 한은은 지난 달 금융통화위원회에서 기준금리를 3.25%로 0.25%p 내렸다. 이로써 2021년 8월 시작된 통화 긴축 기조는 3년 2개월 만에 비로소 종지부를 찍었다.

다만 아직 기대감을 품기엔 시기상조란 목소리도 여전하다. 금융권 관계자는 "역대급 고금리가 워낙 오래 유지됐던 만큼 당장 대출의 질 측면에서 극적인 반전이 이뤄지긴 힘들 것"이라며 "기준금리의 인하 폭도 제한적일 수 있는 만큼, 고강도 여신 리스크 관리를 지속할 필요가 있다"고 말했다.