올 하반기 이어 내년에도 IT, 모바일 등 글로벌 수요 부진 지속

반도체 소비 둔화에 가격마저 떨어지며 삼성·SK '직격탄'

제조사들 적극적 감산으로 반도체 수급 균형 회복 기대감

삼성전자 직원들이 클린룸 반도체 생산라인 사이를 걸어가고 있는 모습.(자료사진)ⓒ삼성전자

삼성전자 직원들이 클린룸 반도체 생산라인 사이를 걸어가고 있는 모습.(자료사진)ⓒ삼성전자

경기 침체 및 러시아-우크라이나 사태 장기화 등으로 반도체 업황이 내년까지 부진할 것이라는 전망이 나온다. 수요 둔화로 재고 부담이 가중되면서 반도체업체들의 수익도 계속해서 미끄러질 것이라는 진단이다.

D램, 낸드 등 메모리 반도체 성장률 둔화에 삼성전자, SK하이닉스 등 주요 제조사들은 출구전략을 고심하고 있다. 전문가들은 업체들의 적극적인 감산 및 투자 계획에 따라 업황 반등 시기가 앞당겨질 수 있다고 전망하면서도 내년 상반기까지는 '혹한기'가 불가피할 것으로 입을 모은다.

18일 업계에 따르면 전방 산업 부진에 삼성전자를 제외한 글로벌 주요 반도체 기업들은 내년 감산과 투자 축소에 나선다. 공급이 수요를 초과하는 상황이 이어질 것으로 판단, 생산량을 줄여 리스크를 최소화하겠다는 전략이다.

실제 미국 인텔은 올해에만 판매·운용비용에서 30억 달러(4조3000억원)을 절감하는 등 2025년까지 최대 100억 달러(14조2000억원)을 줄이겠다고 했다.

SK하이닉스는 10조원대 후반으로 예상되는 올해 투자 규모를 내년에는 절반 이상 축소하겠다고 밝혔다. 수익성이 낮은 제품은 감산한다. 글로벌 수요 부진이 PC, 스마트폰, 슈퍼컴퓨터 등 전방위로 확산될 것이라는 위기감을 반영했다.

이 같은 몸집 줄이기는 반도체 한파가 내년까지 이어질 수 있다는 우려에 기인한다. 실제 삼성전자와 SK하이닉스가 과점하고 있는 메모리 반도체 사업은 소비 둔화로 매출이 곤두박질치고 있다.

시장조사업체 옴디아에 따르면 올 3분기 글로벌 D램 매출은 175억4800만 달러로 전분기와 비교해 29.8% 줄었다. 삼성전자는 이 기간 34.2%, SK하이닉스는 25.3% 각각 급감했다.

내년에도 고물가·고금리·고환율에 지정학적 불확실성이 이어질 것이라는 부정적 전망이 감돌면서 주요 업체들은 잇따라 주머니를 닫고 있다.

시장조사업체 트렌드포스는 D램 업체들의 설비투자가 내년 217억3300만 달러로 올해와 견줘 27.9% 축소될 것으로 전망했다. 낸드플래시 역시 올해 보다 30% 가량 감소할 것으로 내다봤다. 전방 산업 위축으로 제품 판매가 떨어질 것이라는 진단이 작용했다.

주요 제조사들은 회복 사이클 이전까지 생산 규모를 대폭 축소하는 방식으로 쌓인 재고를 소화하는 데 집중할 것으로 예상된다. 3분기 기준 메모리반도체 제조사들의 합산 재고자산회전기일은 97일로, 2019년~2020년 상반기 최고치였던 84일을 상회한다.

소비 둔화는 재고 증가로 이어지고 이는 제품 가격 하락에 영향을 미치는 만큼 적극적인 재고 조정으로 반등 시기를 앞당기겠다는 전략이다.

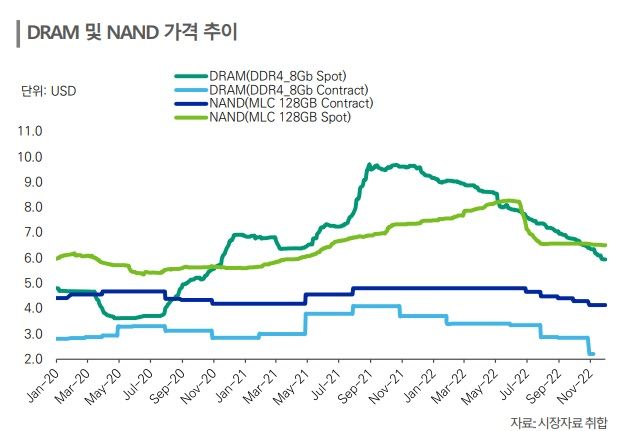

D램 및 낸드 가격 추이ⓒ한국신용평가

D램 및 낸드 가격 추이ⓒ한국신용평가

다만 감산 과정에서 감가상각비 등 고정비 부담 증가로 실적 감소는 불가피할 것으로 예상된다. 증권가에선 SK하이닉스가 내년 1조3439억원의 대규모 영업적자를 낼 것으로 추정한다. 삼성전자도 전체 영업이익이 내년에는 올해 보다 14조원 가량 축소될 것으로 예상한다.

제품가 하락에 따른 재고자산평가손실(영업외비용) 등 비경상적 비용이 늘어나는 것도 제조사들에게 부담요소다.

길어지는 '반도체 한파' 속 제조사들의 공급 조절이 노력이 결실을 맺으면, 반도체 수급 불균형은 내년 하반기부터는 점진적으로 해소될 것으로 전문기관들은 전망한다.

한국신용평가는 '2023 KIS 인더스트리 아웃룩' 보고서를 통해 D램은 내년 3분기, 낸드는 같은 해 4분기부터 업황 반등이 가능할 것으로 내다봤다.

한신평은 "D램은 3사(삼성전자·SK하이닉스·마이크론) 과점 구조 아래 투자 유연성 확보와 공급 조절을 통해 수급 균형을 앞당길 것"으로 예상했다. 다만 낸드의 경우 누적된 재고수준을 고려하면 업황 반등 시점은 2024년으로 지연될 가능성이 있다고 봤다.

디스플레이 사업 역시 내년 하반기 이후부터 점진적인 회복을 예상하지만 금리인상, 중국 코로나 방역 정책 등은 변수가 될 수 있다고 진단했다.