순유입액·거래량, 지난 1월 비트코인 현물 ETF 대비 17~20% 수준

시장 반응 엇갈려..."스테이킹 옵션 제외 치명적"vs"시총 감안하면 성공적"

AI 이미지

AI 이미지

미국 이더리움 현물 상장지수펀드(ETF) 출시 첫 날 1억 달러가 순유입된 것으로 나타났다. 이는 비트코인 현물 ETF 상장 첫 날 순유입액(6억 달러)의 약 17%에 달하는 수치다.

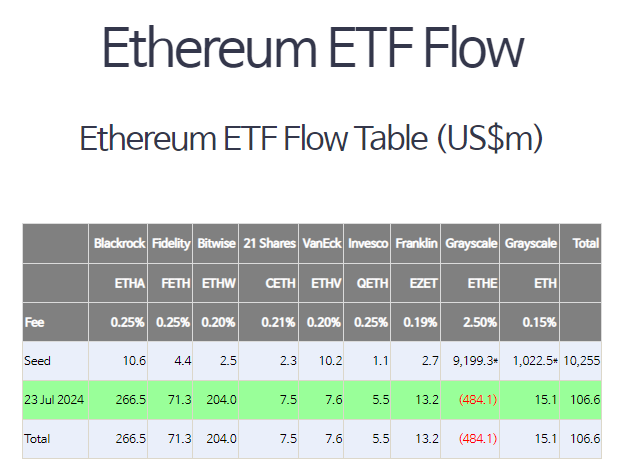

24일 금융정보 플랫폼 파사이드 인베스터 데이터에 따르면 미국 9종 이더리움 현물 ETF 첫 거래일인 23일(현지시간) 9종 ETF에 총 1억660만 달러(약 1477억원)가 순유입된 것으로 집계됐다. 비트코인 현물 ETF의 첫 날 순유입액인 6억2500만 달러(약 8655억원)의 17.06% 수준이다.

가장 순유입 규모가 컸던 ETF는 블랙록 ETHA(2억665만 달러)였다. 이외 ▲비트와이즈(ETHW) 2억400만 달러 ▲피델리티(FETH) 7130만 달러 ▲프랭클린(EZET) 1320만 달러 ▲반에크(ETHV) 760만 달러▲아크 21셰어스(CETH) 750만 달러 등이 순유입됐다. 반면 그레이스케일 ETHE에서는 4억8410만 달러 순유출이 나타났다.

그레이스케일은 블랙록·비트와이즈 등 다른 자산운용사와 달리 이더리움 현물 ETF가 미국 증권거래위원회(SEC)에 승인되기 전부터 장외거래 형식으로 ETF를 운용해왔다. ETHE는 신규 ETF 대비 운용 수수료가 비싸, 다른 ETF로 이동하려는 목적에 자금 유출이 나타난 것으로 해석할 수 있다. 비트코인 현물 ETF가 승인됐던 지난 1월에도 그레이스케일 GBTC에서만 자금이 순유출되는 움직임이 나타나기도 했다.

이더리움 현물 ETF 자금 순유입·순유출 데이터. 파사이드 인베스터 갈무리.

이더리움 현물 ETF 자금 순유입·순유출 데이터. 파사이드 인베스터 갈무리.

이더리움 현물 ETF의 자금 유입액은 비트코인 현물 ETF와 비교했을 때 뒤지지 않는 것으로 평가할 수 있다. 코인마켓캡 데이터에 따르면, 비트코인의 시가총액 규모는 24일 오후 1시 기준 1조3020억 달러 수준으로 나타났다. 이더리움 시총은 4140억 달러로, 비트코인 대비 31.79% 수준이다. 9종 이더리움 현물 ETF의 첫 거래일 거래량은 10억1900만 달러를 기록했다.

가상자산 시장의 이더리움 현물 ETF 출시 평가는 엇갈린다. 앞서 가상자산 마켓 메이킹 업체 윈터뮤트는 보고서에서 "이더리움 현물 ETF는 시장 예측보다 수요가 강하지 않을 수 있다"고 전망했다. 비트코인의 경우 '디지털 금'이라는 인식이 성공적으로 자리잡힌 반면, 이더리움의 경우 투자자들이 매수할 근거를 찾기 어려울 수 있다는 것이다. 또 이번 ETF에서 빠진 스테이킹 옵션도 치명적이라는 분석이다. 이더리움의 경우 스테이킹(예치)과 디파이(탈중앙화 금융)를 통해 가격 상승 외 수익을 창출할 수도 있는데, 미국 증권거래위원회(SEC)는 이번 현물 ETF에 스테이킹 옵션을 허용하지 않는 조건으로 승인했다.

미국 경제 전문 매체인 블룸버그는 "출시 첫 날 거래량 10억 달러를 넘어선 것은 블록버스터급 데뷔로 평가할 수 있다"면서도 "흥행 기록이 계속 이어질 수 있을 지는 미지수"라고 해석했다. 블룸버그도 "비트코인은 디지털 금이나 인플레이션 헤지(회피) 수단으로 설명할 수 있지만, 이더리움은 선뜻 이해할 수 없는 자산"이라고 덧붙였다.

정석문 프레스토랩스 리서치센터장은 "비트코인과 이더리움 현물 ETF의 거래 성적을 수치로만 평가해서는 안 된다"며 "투자자 입장에서는 스테이킹 옵션을 포함한 ETF가 더 매력적일 수 있겠지만, 이더리움 현물 ETF의 성장에 결정적인 영향을 미치는 요인은 이더리움이라는 자산에 대한 이해도"라고 말했다.

최윤영 코빗 리서치센터장도 "이더리움은 시가총액, 선물 시장, 거래량 등에서 비트코인의 25~50% 수준으로, 비트코인 현물 ETF와 비교하면 자금 유입이 제한적일 수밖에 없다"며 "다만 총 운용 자산(AUM) 차이를 감안하면, 첫 거래일의 자금 유입 규모가 반드시 제한적이라고만 볼 수는 없다"고 전했다.