오피스텔, 상가, 아파트 모습.ⓒ뉴시스

오피스텔, 상가, 아파트 모습.ⓒ뉴시스

비은행권을 중심으로 상업용 부동산 대출 연체율이 빠르게 상승하면서 4%대를 훌쩍 넘어선 것으로 나타났다. 고금리 장기화와 경기 침체 등으로 관련 대출에서 부실화가 진행될 가능성이 있는 만큼 선제적 리스크 관리에 대한 필요가 높아지고 있다.

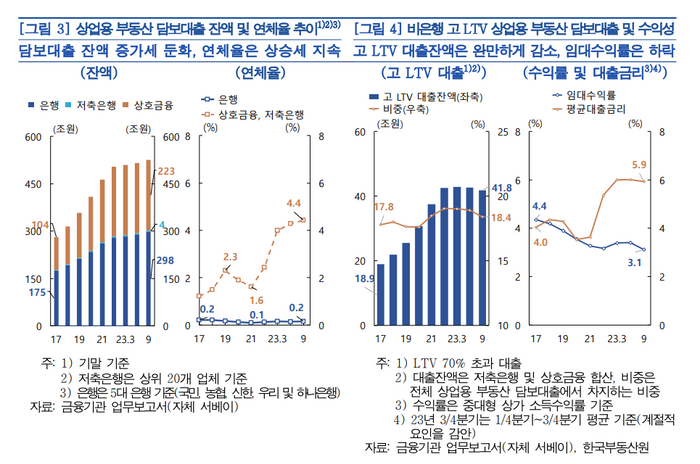

28일 한국은행이 발표한 '금융안정보고서(상업용 부동산 담보대출 동향 및 리스크 점검)'에 따르면 국내 은행·저축은행·상호금융의 상업용 부동산 담보대출 잔액은 지난 3분기 말 기준 525조원으로 2017년 말보다 86.8%(244조원) 늘었다. 여기서 은행은 KB국민·신한·하나·우리·NH농협 등 5대 은행을 말하며, 저축은행은 자산 기준 상위 20개 업체를, 상호금융은 농협·수협·산림조합·신협·새마을금고가 대상이다.

은행의 상업용 부동산 담보대출 잔액은 지난 3분기 말 기준 298조원으로 2017년 말 대비 70.3%(123조원) 증가했다. 같은 기간 상호금융에서는 140조원에서 223조원으로 114.1%, 저축은행은 2조원에서 4조원으로 100% 늘었다. 다만 올해 들어서는 은행과 비은행 모두에서 전년 말 대비 각각 6.4%, 1.6% 늘어나는 데 그치며 증가세가 둔화한 모습이다.

신종 코로나바이러스 감염증 사태 이후 주요국 상업용 부동산 시장이 부진한 가운데 국내도 얼어붙은 시장이 좀처럼 살아나지 못하고 있다. 국내 상업용 부동산의 단위면적(㎡)당 평균 매매가격은 올 3분기 말 기준 586만원으로 지난해 상반기 고점(621만원) 대비 5.6% 하락했다. 거래량도 5만8000건으로 1년 전보다 26.7% 줄었다.

이 같은 상황에서 비은행을 중심으로 관련 대출의 연체가 빠르게 불어나고 있어 우려가 나온다. 실제 비은행(상호금융·저축은행)의 상업용 부동산 대출 연체율은 지난 3분기 말 기준 4.4%로 지난 2017년 말(1.2%)과 비교하면 3.2%포인트 상승했다. 지난해 말(2.4%)까지만 해도 2%대를 나타냈는데, 올 1분기 4.0%로 급등한 이후 추세를 이어가고 있다.

반면 은행의 상업용 부동산 대출 연체율은 지난 3분기 말 기준 0.2%로 2017년 말과 동일한 수준을 유지하고 있다.

ⓒ한국은행

ⓒ한국은행

상업용 부동산 대출에서 단기간에 대규모 부실이 발생할 가능성은 크지 않다는 평가다. 주택담보대출비율(LTV) 70%를 초과하는 대출 잔액이 올해 들어 감소하는 모습을 보이고 있고, 전체 비은행권 상업용 부동산 대출에서 고 LTV 대출이 차지하는 비중(18.4%)도 지난해 말(19.1%)보다 감소했다는 이유에서다. 다만 비은행에서는 고 LTV 대출 규모가 과거보다 증가했고, 지난해 이후 임대수익률도 하락세를 보이는 등 부실 위험이 이전보다 확대됐다는 해석이 나온다.

박재현 한은 금융안정국 안정분석팀 과장은 "비은행금융기관의 상업용 부동산 담보대출 연체율이 빠르게 상승하고 있다는 점에 유의할 필요가 있다"면서도 "금융권 전반에서 대규모 부실이 발생할 가능성은 아직 크지 않다"고 분석했다.

다만 그는 "향후 상업용 부동산 초과 공급 상태 지속, 경기 회복 지연, 고금리 부담 등으로 관련 대출 부실이 현실화할 가능성에 대해 대손충당금 적립을 강화하는 등 각 금융기관이 선제적으로 대응할 필요가 있다"며 "시장 내 비중은 크지 않지만 연체율이 높은 일부 비은행의 경우 보다 적극적인 리스크 관리가 필요할 것으로 보인다"고 말했다.